来源:晚点LatePost

曾试图以 40 亿元控股润阳股份,后被 50 亿元抢先。

文丨李梓楠

编辑丨程曼祺

我们获悉,宁德时代正寻求收购光伏组件及光伏电池片公司,目前正与光伏组件制造商一道新能源洽谈收购。一道新能源成立于 2018 年,今年上半年排名全球光伏组件出货量第 8。

多位知情人士称,接洽一道前,宁德时代还曾试图以 40 亿元人民币收购另一家光伏组件制造商润阳股份 51% 的股份。润阳是全球第五大光伏电池片制造商。

最终,光伏业龙头通威股份出价 50 亿元抢先一步收购了润阳 51% 的股份,创造了中国光伏史上的并购金额纪录。通威在 8 月中旬公告了这一交易。

光伏发电和锂电池储能协同在于,光伏发电量随天气波动,供电稳定性差,给光伏电站配套能人为调节存电、放电节奏的储能电池是重要解决方案之一。

2022 年,宁德时代董事长曾毓群就曾透露,宁德时代在开发钙钛矿(一种可提升光伏发电效率的新型光伏电池材料)等下一代光伏技术。去年 5 月,宁德时代又推出 “零辅源光储融合” 系统:即用光伏电站先把转化为电能,存到锂电池里;再灵活调配输出电量,供给电网或其他大型工商设施,如工厂和商业区使用,整套系统无需外接电源就能运转。

今年 6 月,宁德时代子公司时代绿能接连收购了主要建设小型光伏电站的溧阳乐叶和光伏生产设备制造商西甲能源,对两家公司 100% 控股。其中溧阳乐叶原为光伏巨头子公司。

现在,宁德时代试图收购光伏组件公司的举动则是在进军光伏产业链的核心区。

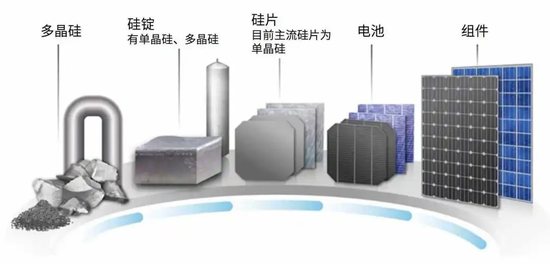

光伏的主要产业链环节。

光伏的整个链条有硅料、组件、电池片、光伏玻璃等多个环节,组件在整个光伏系统中成本占比最高,约有 50%。

能自己制造光伏组件将提升宁德时代在新能源领域的垂直整合程度,它将成为一家能同时自产发电(光伏发电组件)、存电(储能电池)和用电(充电、换电站)设备的公司。

现在也是一个并购光伏资产的窗口期。2023 年初,光伏行业因产能过剩而估值暴跌,全球光伏电池片出货量第二的通威股份市值较 2022 年的高点下跌超 7 成,目前略高于 1000 亿元人民币;全球第二大的光伏组件制造商目前市值则为 335 亿元,仅相当于宁德时代三个季度的净利润。

光伏业在 2024 年再次进入并购出清周期。宁德时代这样来自另一细分行业的新能源公司开始寻求整合光伏业,试图成为更全面的能源巨头。

光伏产能过剩,宁德时代和光伏龙头竞购资产

自 2008 年金融危机导致全球光伏减产、海外光伏公司接连倒闭后,中国企业一直是全球光伏业最主要的玩家。

中国光伏行业快速扩产的 2009 年-2021 年,光伏发电成本下降超 90%,目前中国企业制造了全球 90% 的硅料,86% 的电池片,83% 的光伏组件。

2023 年中,因光伏各环节产能过剩,光伏业又进入打价格战的出清周期,宁德时代有意愿也有实力成为大买方。

宁德时代起家的动力电池行业近年增长放缓。今年上半年,宁德时代产能利用率较去年继续下滑 5 个百分点至 65%,为近 5 年来最低,扩张产能已无助于宁德时代继续扩大市场份额。

同时,宁德时代又握有充足的资金,有投资需求。据财报,到 2023 年底,宁德时代手握 600 亿元现金,今年上半年净利润达 228 亿元,同比增长 10.3%,宁德时代也是今年全球动力电池公司里唯二两家有净利润的公司(另一家是中创新航,但规模远小于宁德时代,今年上半年净利润为 4.17 亿元人民币,不到宁德时代 1/50 )。

据我们了解,今年二季度,宁德时代开始接触多家光伏组件公司。多位投资人都认为光伏组件市场前六大公司(、隆基绿能、、晶澳科技、、)都不会选择卖身宁德时代。他们都是上市公司,融资渠道更多,且有相对充足的现金储备存活至下一个需求上升周期。

在全球出货量前十的光伏组件公司中,还未上市的公司只有润阳股份和一道新能源两家,它们是宁德时代为数不多的合适标的。

知情人士称,已被通威控股的润阳股份曾是宁德时代优先考虑的标的。润阳股份国际化程度较高,它拥有 4 家境外全资子公司,分别位于泰国、新加坡、德国和美国,且在泰国和美国拥有组件制造基地。今年 7 月,润阳曾披露,欧洲和美国地区占其组件出货量的 80% 以上。

如成功收购润阳,宁德时代能更快进入海外光伏市场,尤其是对光伏组件有较高本地化生产要求的美国。

但润阳最终被出价更高的通威买走,按通威出价计算,润阳的出售价与净资产比值,即 PB(市净率)为 0.9 ,即使通威出价比宁德时代高 10 亿,这仍是一笔物超所值的交易。

“从宁德时代的出价能看出宁德时代愿意为这件事投入的资金,以及宁德时代也认为这些光伏公司就是不到 1 倍 PB 的估值。” 一位知情人士分析。

据我们了解,宁德时代目前仍在与一道新能源洽谈收购价格。但因错失润阳,宁德时代已没有太多选择。

“一道也知道宁德时代没有好标的,所以给出的底价高于 1 倍 PB ,宁德时代嫌贵,双方还在拉扯。” 知情人士称。

一道新能源在 TOPCon 光伏技术路线上有一定积累,据国家光伏产业计量测试中心测算,一道的 TOPCon 产品发电效率高于天合光能、晶澳科技等行业龙头的产品。

但对看中海外市场的宁德时代而言,一道新能源业务的国际化程度远不如润阳,2022 年和 2023 年,一道的海外业务营收占比均低于 10%。

另一位知情人士称,宁德时代与一道的并购洽谈可能会在一个月内结束,除宁德时代外,也有其他光伏业公司在与一道接触。

一批光伏业内的龙头可能会是宁德时代收购光伏公司的主要竞争方。比如通威股份,虽然已连续三个季度亏损,但据财报,截至今年上半年,通威仍有超过 260 亿元现金。今年它以 50 亿元人民币控股润阳股份也显示了继续做大、做强光伏主业的决心。主要生产逆变器(光伏电站的关键设备)的则是中国光伏业里目前少数仍在赚钱的上市公司,今年上半年净利润达 49.6 亿元,截至去年末,阳光电源有 170 亿元现金。

上述人士认为,宁德时代此次是否会力排对手拿下一道,取决于宁德时代是否认为现在已到了本轮光伏周期的底部:“如果宁德时代认为光伏公司还会继续亏损,估值还会继续下降,可能现在不会那么着急。”

特斯拉、之后,同时做锂电池和光伏的巨头将再添一家

光伏与储能配套的新能源方案已成为业界共识。传统光伏系统产生的电曾被形容为 “垃圾电”,光伏发电的效率受昼夜和气候影响较大,给光伏电站配套储能电池能一定程度上弥合这种波动,让光伏发电真正发挥价值。

据第三方分析机构 Infolink 预测,到 2030 年,全球至少 50% 的储能电站都会配套光伏。

曾毓群在 2020 年将 “用电化学储能 + 可再生能源发电的方案替代化石能源” 写入宁德时代的三大战略发展方向之一,另外两个是推进电动车对燃油车的替代以及飞机、船舶等其他领域的电动化。这意味着,曾毓群可能希望将宁德时代打造成跨领域(不仅是锂电池)、跨终端(不仅是车)的新能源巨头。

想法相似的企业家还有比亚迪的王传福和特斯拉的马斯克。

王传福在 2016 年就曾提出光伏 + 储能的新能源解决方案;他当时说,给中国 1% 的沙漠铺上光伏板就能供应整个中国的用电。马斯克则在 2023 年宣布特斯拉 Master Plan 3 时说,给面积相当于法国大小的土地铺上光伏板,就能让整个地球完成新能源转型。

这些异想天开的设想都需要更便宜地制造和部署更多光伏与储能电站。

光伏板的价格已足够低:中国光伏公司已把每平米光伏板的价格打到了低于 200 元,不比瓷砖贵;美国农场主甚至会用光伏板当栅栏,因为这比普通栅栏还便宜。

2023 年,锂电池价格也开始下降:据我们了解,目前储能电站主要使用的磷酸铁锂电池价格较 2022 年末已下跌超 60% ,来到历史最低点的约 0.3 元 /Wh。这可能是宁德时代选择在此刻更激进投入 “光伏 + 储能” 的原因之一。

如果宁德时代今年能通过并购进入光伏组件制造环节,它将成为继特斯拉、比亚迪后,第三家横跨锂电池和光伏业的新能源巨头。

宁德时代布局 “光伏 + 储能” 系统的优势是:它掌握着整套系统的核心价值——锂电池。在一个配套储能系统的光伏电站中,锂电池的成本占比约有 50%。

且宁德时代在储能电池领域的地位远比通威、晶科等光伏龙头在光伏领域里的地位稳固。自 2020 年以来,宁德时代一直是全球储能电池出货量第一,市占率约为 35%。而光伏组件的全球出货第一则在去年易主,由通威变股份成晶科能源,且全球前三的差距都不大,去年第一的晶科的市占率约为 15%。光伏市场相对储能电池更分散,背后的根本原因是,储能电池有更强的技术壁垒,而光伏组件在技术换代前的主要壁垒是生产规模。

相比特斯拉,宁德时代布局光伏业的特点则是进入了更上游、成本占比更高的环节。特斯拉的光伏板块 Solar City 主要做光伏下游的组装环节,其光伏电池片和组件从、等公司外采。而宁德时代如果进入光伏组件制造环节,将同时具备制造储能系统核心部件(锂电池)和光伏系统核心部件的能力。

比亚迪则早在 2017 年就已具备自产光伏主要零部件的能力,在泰国和巴西都有光伏组件工厂,但出货规模较小,未排入全球前十。

收购亏损的光伏公司后,宁德时代要解决的新问题是:怎么在产能过剩周期里找到需求和市场?可能的方法是出海。

宁德时代 2022 年就已在北美和欧洲拿到了光储融合项目,它当时只能自产其中的储能电池。具备光伏生产能力后,宁德时代可能会以这些项目和后续建设规划为销售渠道,同时出售自产的锂电池和光伏组件。

海外大型储能系统也是一个利润颇丰的市场。宁德时代、特斯拉、阳光电源目前毛利率最高的业务都是在欧美销售储能系统,特斯拉卖储能比卖车还赚钱,阳光电源海外储能系统的毛利率甚至高达 40% 。

同行业或跨行业的兼并整合是大型制造业企业发展的常见路径。全球能源转型大趋势下,宁德时代正以其在锂电池领域建立的优势为基点,探索更多新能源形式和产业链环节。这家 8000 亿能源巨头的变形与进化仍在继续。